投资者密切关注伯克希尔哈撒韦,是因为其业绩往往能较为全面的反映美国经济趋势,以及下一阶段“股神”巴菲特的投资思路。

上周末,伯克希尔披露了三季度财务报告,总体来说还是有不少值得圈点的地方。今天的文章我们一起就来简单看一看Q3伯克希尔投资风向上的一些变化。

1.苹果拖累整体收益

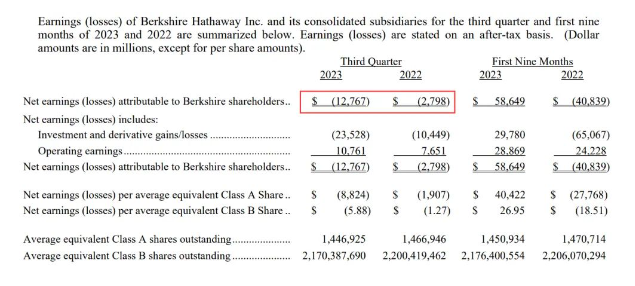

依据伯克希尔财报,2023年Q3营收932.1亿美元,较去年同比增长21.2%,超出市场预期;运营利润107亿美元,较上年同期的76.5亿美元同比增长40.6%,远超市场预期的89.5亿美元。不过这一出色成绩,主要来自保险业务本身持续运营产生的利润,而并非来自于投资。

事实上的情况是:尽管Q3营业利润增长了40.6%,但伯克希尔净亏损增加了四倍多,达127.7亿美元,此前的一个季度净利润为+359.1亿美元。Q3出现了年内首度亏损。

且如果单看老巴的股市投资成绩,在该季度出现了241亿美元的投资亏损。这主要可能是由于巴菲特重仓持有的苹果股价下跌所致。依据财报伯克希尔Q3拥有1568亿美元的苹果股份,苹果股价在该季度下跌了11.7%。

但如果把时间拉长来看,苹果今年前三季的股价累计上涨32.49%,远高于道指的1.09%和纳指的26.30%。并且得益于上半年苹果股价的整体上涨,伯克希尔哈撒韦前三季度仍实现盈利586.49亿美元,远好于去年同期亏损的408亿美元。

像过往一样,伯克希尔重申了投资者无需过度关注伯克希尔股票投资组合的季度波动。

伯克希尔表示:“任何特定季度的投资损益金额通常毫无意义,由此得出的每股净利润数据可能会让对会计规则知之甚少或一无所知的投资者产生极大误导”。可见,长期投资仍是老巴坚持的理念。

关于老巴投资苹果的历史复盘可回顾:好公司巴菲特其实也会“卖”一文。

2.持股依旧高度集中

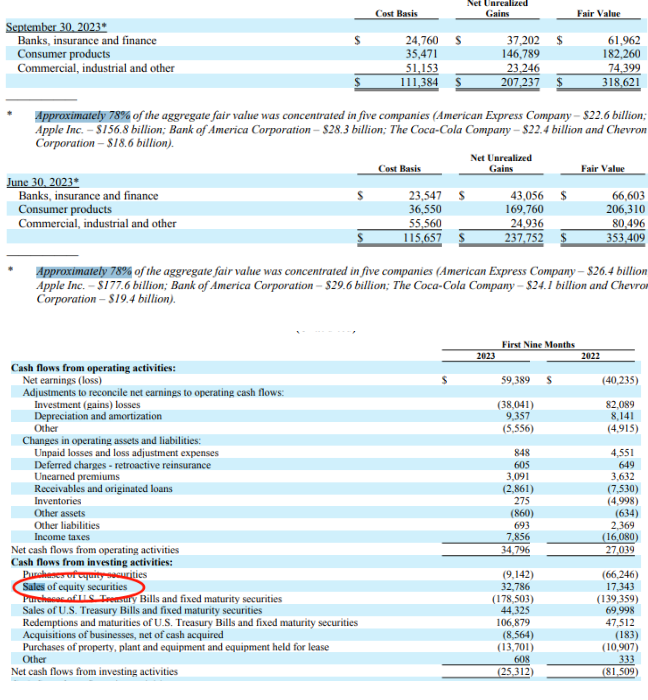

依据财报显示,伯克希尔的前五大重仓股在三季度未发生明显变化。截至9月30日,大约78%的股权投资公允价值集中在五家公司。

它们分别是:苹果、美国银行、美国运通、可口可乐、雪佛龙。其中,对美国运通持股市值226亿美元,对苹果持股市值1568亿美元,美国银行283亿美元,可口可乐224亿美元,雪佛龙186亿美元。

考虑到Q2前五大投资占比为78%,而Q3市场整体为下跌状态(同时老巴还在不断卖股票,屯现金),所以不排除在Q3老巴对前五大持仓中的部分做了略微加仓。具体细则到时候我们在看一看详细披露情况。

3.现金持有再创新高

伯克希尔Q3报告最值得一提的变化,就是现金储备大幅增加。较Q2的1474亿美元环比增长6.65%。达1572亿美元,创下历史新高。同时,伯克希尔旗下保险公司的浮存金约1670亿美元,也较去年末增加了30亿美元。

老巴留存更多的现金是明显的防守型操作,说明老巴认为当下的美股市场能够挥棒的机会并不多,等待更好的机会去捡便宜货。之前研究院对于美股纳指也有类似逻辑,连续新高!段永平出手了一文也做过相应论述。

除此之外,老巴还暂缓了自己公司股票的回购。例如伯克希尔在第三季度回购了11亿美元的股票,而第二季度和2023年前三个月分别为14亿美元和44亿美元。这或许说明此前在伯克希尔的接连上涨之下,老巴都觉得回购缺乏性价比。

巴菲特早在五月时的股东大会就表明观点,认为“现金不是垃圾”。

在今年以来美国利率持续上升的背景下,老巴选择将超过千亿美元的巨额资金投入短期美国国债等产品。截止9月底,伯克希尔用来“吃利息”的银行存款、购买国债等资金达1264亿美元,远高于去年年底约930亿美元。

伯克希尔在季报中表示:“我们继续持有大量余额现金、现金等价物、美国国债和其他到期时间相对较短的投资。我们仍然相信保持充足的流动性至关重要,我们坚持短期投资安全性高于收益率”。可见巴菲特当下的交易思路相当谨慎,相较于波动较大的股市,老巴更青睐采用安全的方式面对。

至于老巴为何青睐留有现金,可回顾文章:又跌了...怎么办?

......

最后,由于伯克希尔公司在季报中并不公布全部持仓,而会于11月稍晚向美国SEC披露更为详细的持仓数据,届时我们再来详细聊一聊。