投资要点:

我们通过本轮豆油价格周期核心需求逻辑的分析,得出以下几点结论:

1、即使没有意外疫情,豆油替代需求下降也会驱动豆油价格进入下降周期。随着猪肉供应逐步增加、豆油廉价优势消失,豆油替代需求将会下降。这也是我们在2020年豆类年报中看淡豆油的核心逻辑。所以无论是否出现意外疫情事件,基于豆油替代需求下降的逻辑,我们在前期得出豆油价格将进入下降周期的结论。

2、意外疫情使得豆油餐饮需求断崖式下降,加速了豆油需求弱化的逻辑,从而我们得出豆油价格或已转势的结论。

3、意外疫情使得原油价格大幅下降,不仅限制了工业需求成为豆油上涨驱动的可能性,而且降低了国内CPI出现“猪价和原油价格同步上涨”概率,在此背景下,豆油价格进入下降周期概率增加。

4、意外疫情也带来了豆油部分需求增加,即赈灾需求和家庭囤货需求,但是这两种需求结构带来的需求数量、弹性和时间均有限,所以短期豆油现货需求可能还有一些支撑,但是随着疫情逐步退去、居民消费心理逐步稳定,该短期需求也将消失。

本轮豆油价格周期的驱动逻辑是需求逻辑。前期豆油替代需求上升驱动豆油进入上涨周期,目前豆油“替代需求、餐饮需求和工业需求”三大需求叠加下降,将驱动豆油价格进入下降周期。疫情引发“赈灾和家庭囤货”短期需求对于豆油需求结构影响十分有限。由此,我们从逻辑上推导出本文结论:本轮豆油价格或已经从前期上涨周期转为下降周期。

01

前言

本轮豆油价格或已经从前期上涨周期转为下降周期。2020年2月14日,DCE豆油主力2005合约创下春节后新低5900元/吨,较2020年1月10日高点6950元/吨下跌1050元/吨,跌幅约15.11%。我们在2020年豆类年报《粕上油下风展红旗如画》中指出:本轮豆油价格阶段性见顶时间早则2019年12月,晚则2020年1月。我们在2月4日报告《信心比黄金更重要豆粕具备投资价值》也指出:2020年1月上旬豆油或已阶段性见顶。目前而言,我们维持前期判断,DCE豆油期货价格在2020年1月10日高点或已成为阶段性高点,本轮豆油价格或已转势。同时我们认为,目前豆油下跌趋势刚刚开始,虽然由于疫情扰动,下跌速度相对偏急,后期可能会有反弹,但是这也仅仅是下跌趋势中的反弹而已,并不改变下跌趋势。回顾本轮豆油的上涨周期,我们曾在2019年8月报告《豆油:你若盛开清风自来》中指出:豆油进入阶段性上涨趋势,并且将本轮豆油上涨周期的启动界定为2019年7月1日。截至2020年1月,本轮豆油启动上涨周期已经半年有余,上涨幅度也达到28%左右(2019年7月1日至2020年1月10日,DCE豆油指数涨幅约28%),如果本轮豆油上涨周期从最低价格开始界定,即2019年5月6日DCE豆油低点价格5274元/吨,那么截至2020年1月10日DCE豆油涨幅约31%,时间周期约8个月。豆油在6-8个月时间周期中完成30%左右的涨幅,可以说也已经完成了一次较为完整的上涨周期。目前随着豆油转势,我们也就不必再过多停留在前一次上涨周期的回忆,或许我们更多的应该关注目前豆油下跌周期的情况,以更好的把握本轮豆油下跌周期,所谓:不念过往,不畏将来。

本轮豆油价格周期驱动逻辑是需求逻辑。需求上升驱动豆油进入上涨周期,需求下降驱动豆油进入下跌周期。前期驱动豆油上涨的需求逻辑,是指替代需求上升;目前驱动豆油下跌的需求逻辑,则是“替代需求、餐饮需求和工业需求”三大需求叠加下降,而疫情引发“赈灾和家庭囤货”短期需求对于豆油整个需求结构影响则十分有限。由此,我们从逻辑上推导出本文结论:本轮豆油价格或已经从前期上涨周期转为下降周期。

02

豆油需求进入下降周期

2.1 替代需求:植物油脂对动物油脂替代效应逐步下降

1)植物油脂替代效应逐步下降

食用油包括食用植物油和食用动物油,两者之间具有一定替代效应。根据相关研究,1994年-2005年期间,我国动物油脂在食用油直接食用消费量占比从19.61%下降至8.88%,豆油比例则从22.14%上升至36.35%, 2001年起我国豆油直接食用量在食用油消费中超过菜油,成为第一大食用植物油,可见豆油等食用植物油对动物油脂具有替代作用。

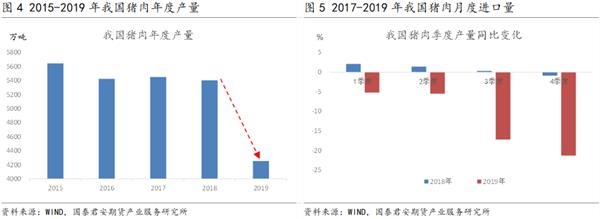

2019年我国猪肉产量大幅下降,猪肉副产品猪油产量相应下降,豆油替代需求上升。再根据上述研究预测,2015-2019年期间,豆油在食用油食用量中比重均值约38.5%,动物油脂在食用油食用量比重均值约5.12%,由此我们按照上述预测结果将动物油脂在食用油食用消费中的比例预估为5%左右。我们按照上述比例倒推2019年动物油脂消费量:首先,据USDA预估,2018/19年我国豆油消费量1589万吨,其中直接食用消费按照80%比例匡算,则豆油直接食用消费量约1271万吨;其次,按照豆油在食用油食用量38.5%比重倒推出食用油消费量约3301万吨;再次,按照动物油脂5%比例推算动物油脂消费量约165万吨。考虑到2019年我国猪肉产量4255万吨,同比下降21.25%;如果按照猪肉产量下降的同比例去推算动物油脂食用量下降的话,那么动物油脂食用量下降为:165 * 21.25% = 35万吨,动物油脂食用消费量的下降就需要豆油等植物油脂去弥补,这就是豆油等植物油脂对动物油脂消费替代的逻辑。

从动物油脂食用消费下降时间来看,预计2019年4季度植物油脂对动物油脂替代效应最高。如果我们分季度看2019年我国猪肉产量下降趋势,可以发现:2019年1-4季度我国猪肉累计产量分别为1463万吨、2470万吨、3181万吨和4255万吨,同比分别下降5.2%、5.5%、17.2%和21.3%,也就是说,2019年3-4季度猪肉产量同比快速下降,所以植物油脂对动物油脂的替代预计也主要处于上述时间段。再考虑到由于每年3季度是夏季,属于油脂消费淡季,所以植物油脂对动物油脂的替代可能就主要集中于2019年4季度,尤其是节日消费旺季。2019年4季度时,豆油等植物油消费确实快速上升,豆油价格也升至多年高位。

随着猪肉供应逐步增加,豆油等植物油脂对动物油脂替代效应将会逐步下降。猪肉供应逐步增加主要体现在:猪肉抛储、猪肉进口增加和生猪生产逐步恢复等三方面。

猪肉抛储增加了猪肉短期供应。2019年9月-2020年2月14日期间,国家和地方均投放一定数量的储备猪肉及牛羊肉,其中投放中央储备猪肉共计11批次累计27万吨;地方储备猪肉投放方面,据2020年1月9日商务部新闻发布会介绍称:目前有20个地方已经或者正在投放地方储备猪肉9万多吨,春节前还有一些地区将陆续安排投放地方储备肉。此外,还将于近日会同财政部向青海、宁夏、西藏、新疆、甘肃等少数民族聚居地区定向投放中央储备冻牛羊肉。牛羊肉方面,2019年投放4000吨、2020年1月11日投放3000吨。所以,从2019年9月中下旬开始国家就不断抛储猪肉,不仅增加了一定数量的猪肉供应以平抑猪肉价格,而且稳定了猪肉价格预期:即国家会通过抛储来增加猪肉短期供应,由此猪肉供应有所增加。

猪肉进口大幅攀升增加了猪肉供应和预期。2019年我国进口猪肉约119.42万吨,同比增加67.18%。其中,2019年10月-12月我国猪肉进口量同比大幅攀升:10-12月我国猪肉月度进口量分别约17.74万吨、22.97万吨和26.14万吨,同比分别增长114%、151%和174%,由此可见2019年4季度我国猪肉进口大幅增加。另一方面,中方进口猪肉预期增加,猪肉进口环节进一步增加了猪肉供应以及猪肉供应逐步增加的预期。

生猪进入复产周期,提升了后期猪肉供应增加的预期。据国家统计局1月19日通报数据,2019年四季度末全国生猪存栏31041万头,同比下降27.5%,环比增长1.2%。再根据1月8日农业部新闻发布会介绍:2019年12月份全国能繁母猪存栏环比增长2.2%,连续3个月环比增长,比9月份增长了7.0%。此外,规模猪场产能恢复更快。12月份全国年出栏5000头以上规模猪场生猪和能繁母猪存栏环比分别增长2.7%和3.4%,均连续4个月增长,能繁母猪存栏环比增幅高于全国平均水平。

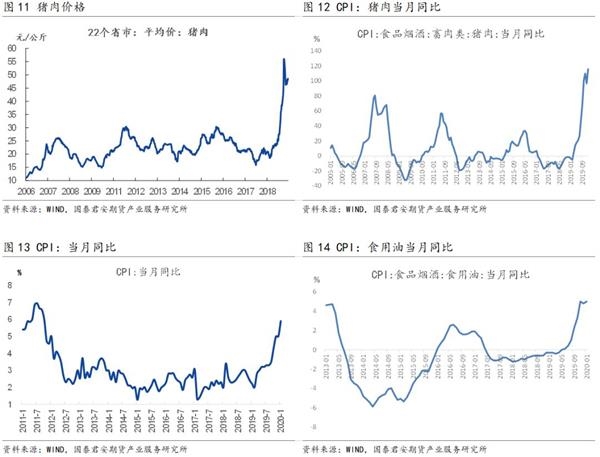

2)豆油廉价替代效应下降

在猪肉价格大幅上升推升食品CPI背景下,豆油凸显廉价替代效应优势。2019年2月1日-10月25日当周,全国22省市猪肉平均价格从18.54元/公斤上涨至56.02元/公斤,涨幅约202%;2019年2月-2020年1月,CPI中猪肉价格同比涨幅则从-4.8%上涨至116%,两者均创下历史新高。在猪肉价格上涨的带动下,国内CPI同比水平也从2019年2月1.5%上涨至2020年1月5.4%,创下2011年11月以来的新高。CPI中食用油价格同比水平从2019年4月-0.3%上涨至2019年11月5%,创下2013年以来新高,其中2019年8月-11月是食用油价格同比水平快速上涨阶段。如前所述,当猪肉产量大幅下降,会导致猪肉以及猪油等副产品价格大幅上涨,从而就会导致相关替代品需求增加,尤其是廉价替代品需求将会大幅增加:即此时的廉价替代品不仅可以从数量上产生替代效应,还会从价格上产生替代效应,从而替代数量又会增加。2019年年中时,豆油价格仍处于十多年以来的低位区间,具备廉价效应,此时豆油价廉物美的特点会导致替代需求增加。

当豆油价格升至六年高位区间时,廉价替代效应逐步消失,逐步转变为高价抑制消费效应。2020年1月上旬,豆油价格升至2014年以来的高位区间:2020年1月10日DCE豆油期货指数最高价格6920元/吨,一级豆油现货价格在1月9日达到7265元/吨,均处于2014年以来的高位区间。当初的优势廉价替代效应其实已经逐步消失,而且随着价格攀升,还会逐步产生高价抑制消费的结果。也就是说,2019年在猪肉价格飙涨背景下,处于十多年价格低位的豆油价格相对显得十分低廉,但是如果猪肉价格都开始下降或者预期下降,那么高位的豆油价格就愈发显得昂贵,价廉物美的优势不复存在,其结果必然是导致需求下降。

3)小结:豆油替代需求下降驱动价格进入下降周期

基于豆油替代需求下降的逻辑,豆油价格进入下降周期也是大势所趋。在猪肉及其副产品产量大幅下降、价格大幅攀升的背景下,廉价豆油具备极其优良的替代效应,导致廉价豆油替代需求增加,价格也进入上涨周期。但是,随着猪肉供应逐步增加:从现实角度而言,猪肉抛储和进口可以随时弥补短期供应不足的问题;从预期角度而言,在生猪进入复产周期后,猪肉及其副产品供应增加也只是时间问题,所以从豆油对动物油脂替代数量上而言,豆油的替代需求将会下降。从价格上看,随着豆油价格升至多年高位区间,豆油廉价优势消失殆尽,也不再具备替代效应产生的基础,所以无论从哪个角度来说,豆油需求下降也是势在必行。这就是我们在2020年豆类年报中看淡豆油的核心逻辑。该逻辑的结果就是豆油与CPI均进入下降周期,而豆油价格进入下降周期的时间窗口是根据以往豆油价格与CPI关系得出来的结论:豆油通常略微提前于CPI进入下降周期,而2020年1月可能是CPI最高的时间,所以我们在当时年报中得出豆油阶段性见顶的时间窗口为:2019年12月-2020年1月。也就是说,若无意外,在豆油替代需求下降的背景下,豆油价格进入下降周期也是大势所趋。

2.2 餐饮需求:意外疫情冲击,豆油核心需求下降

本次意外新冠肺炎疫情加速了豆油需求弱化的逻辑,豆油价格或已转势。我们在2月4日报告《信心比黄金更重要豆粕具备投资价格》中指出:本轮疫情或提前驱动豆油进入下跌趋势,2020年1月上旬豆油或已阶段性见顶。核心逻辑之一就是:意外疫情带来的餐饮消费断崖式下降加速了豆油需求弱化的逻辑。也就是说,如果没有本次意外疫情扰动,我们对于豆油需求弱化的判断只是在于替代需求的下降;虽然我们得出豆油价格方向往下的结论,2020年1月10日豆油高点价格也在我们给出判断的时间窗口之内,但是通常我们还需要对该高点予以确认,春节之后还是处于对前期高点的观察确认期。但是意外疫情动摇了豆油消费的根本支柱:餐饮消费,这对于豆油消费而言可以说是核心打击,因为替代效应还有可能复苏,但是春节前后餐饮消费的断崖式下降基本上难以逆转,这并不是需求后置的问题,而是春节节日豆油需求消失的问题,因为餐饮需求和居民消费行为相关,不仅具有刚性,而且后期也不会把春节节日需求再度弥补回来,何况即使疫情好转,预计最近几个月的外出聚集性消费还是需要注意,由此外出餐饮消费需求好转可能要到五一节或者端午节前后,端午之后又是夏季,再度面临油脂消费的传统淡季。所以豆油餐饮消费的断崖式下降加速了豆油需求弱化的逻辑,这也是我们判断豆油价格或已转势的逻辑依据。

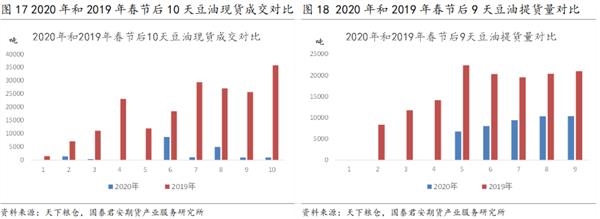

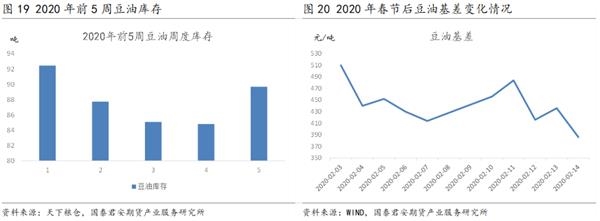

春节后豆油现货市场有价无市,初步验证了豆油需求加速弱化的逻辑。根据第三方调研数据,豆油现货成交量方面,2020年春节后10天,豆油现货总成交量1.856万吨,其中2月3日、6日和7日均是零成交,其余时间成交数量最低400吨,最高8700吨,还有3天成交均1000吨左右;对比2019年春节后同期情况,当时豆油总成交量约19.11万吨,日均成交约1.911万吨。提货量方面,据纳入统计的72家油厂数据,2020年春节之后第5天才开始有提货量统计,第5天至第9天日均提货量约8974吨;2019年春节后第2天至第9天日均提货量约1.72万吨。由此可见,2020年春节之后豆油现货需求大幅缩减,需求大幅下降之后带来的必然是库存的回升:截至2月10日当周,豆油周度库存89.69万吨,回升至1月初水平。因为库存周期其实是滞后于需求周期的,所以库存指标具有滞后性,目前豆油库存的上升只是处于初期,后期随着豆油需求寡淡、油厂为了增加豆粕供应而增加开机率,预计豆油库存将会进一步回升。豆油基差方面,春节之后豆油基差有所下降:我们以张家港四级豆油现货价格作为现货价格标的,期货价格以豆油主力2005合约收盘价作为标的,那么豆油基差从2月3日510元/吨下降至2月14日386元/吨,虽然目前豆油基差仍维持相对较高的正基差,但是由于豆油没有现货成交量,这种有价无市的情况不具备可持续性,所以豆油现货唯有降价才能换取部分成交量,至于降价多少才能换取成交量,仍要以下游市场的接受程度而定。

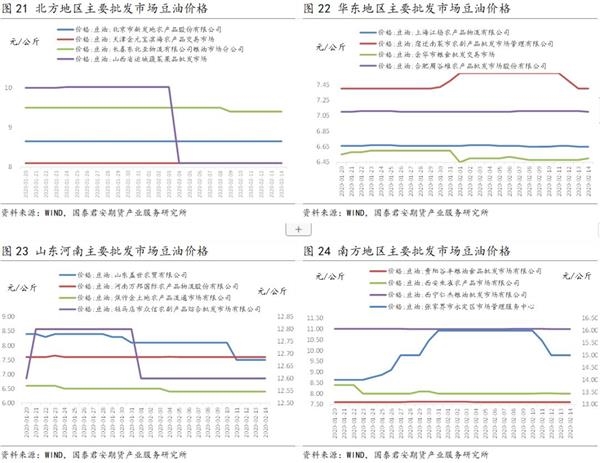

春节后全国各地批发市场豆油价格大多稳中下跌,也初步验证了豆油需求弱化的逻辑。北方地区中,北京、天津主要批发市场豆油价格基本持平,山西和长春主要批发市场豆油价格下跌;华东地区中,上海、南京、江苏、浙江、合肥等大多数批发市场豆油价格下降,仅有宁波、巢湖等批发市场价格小幅上涨;山东、河南、湖南、贵州、西安等地区,主要批发市场豆油价格也以稳中下跌为主。

2.3 工业需求:原油大幅下挫,限制豆油工业需求成为上涨驱动

意外疫情引发原油价格大幅下降,降低了豆油的工业需求,也使得国内CPI出现“猪油共振”的概率大幅下降。春节之后,WTI原油指数价格在2月4日创下最低49.67美元/桶,较1月8日高点63.38美元/桶跌幅约21.63%。原油价格大幅下降对于豆油有两方面的影响:一是豆油用作生物柴油的工业需求下降,二是原油价格下降也使得国内CPI出现“猪油共振(猪价和原油价格同步上涨)”的概率下降。国内豆油虽然基本不用作生物柴油,但是美国、巴西和阿根廷豆油均有部分用作生物柴油,在国际原油价格大幅下挫的背景下,国际豆油用作生物柴油的工业需求的利润驱动下降。对于国内而言,由于前期国内豆油价格上涨周期中,基本没有原油价格上涨的驱动,所以目前原油价格下跌带来的工业需求下降对于国内豆油往下驱动也有限,最主要问题就是限制了国际豆油的生物柴油需求成为上涨驱动的可能性。另一方面,原油价格大幅下降,也使得国内CPI出现“猪油共振”的概率下降,原油对于CPI的传导机制主要是通过成本传导,在原油价格大幅下挫的背景下,国内CPI进入下降周期的概率进一步提升,所以原油价格大幅下挫不仅限制了豆油因工业需求驱动上涨的可能性,而且限制了国内CPI出现“猪价、原油价格”同步上涨的可能性,从而国内CPI进入下降周期的概率进一步增加,由此豆油价格进入下降周期概率也就进一步增加。

2.4 短期需求:疫情引发赈灾和家庭囤货需求增加,但影响有限

意外疫情引发豆油赈灾和家庭囤货需求增加,但影响有限。从短期而言,意外疫情也带来了豆油部分需求增加,即赈灾需求和家庭囤货需求,但是这两种需求结构带来的需求数量、弹性和时间均有限,所以短期豆油现货需求可能还有一些支撑,但是随着疫情逐步退去、居民消费心理逐步稳定,该短期需求也将消失。从赈灾需求来看,国内大型粮油企业会调拨部分食用油支援灾区,如:据2月6日新闻报道称,截至2020年2月2日晚22时,中粮油脂共准备保供物资中小包装植物油(包括春节期间应急新生产)共计:320余万件。其中,中粮油脂每天调用配送食用油超过300吨补给武汉商超市场,确保武汉市场食用油不断货。从1月26日至2月1日,中粮油脂除武汉区域外,全国市场补给超1万吨,并向湖北省捐赠价值一百多万元的食用油产品用于保障供应和支持救援。此外,也还有大型粮油企业向灾区捐赠食用油。大型粮油企业对于灾区无偿捐赠保证了灾区食用油市场的稳定,同时构成了食用油短期消费需求。

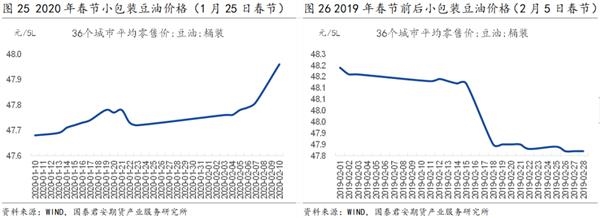

家庭囤货需求主要体现于小包装豆油消费。从小包装豆油(5L桶装)价格来看,2020年春节后小包装豆油价格持续走高:截至2月10日,36城市小包装豆油平均零售价格47.96元/5L,创下近一个月以来新高;对比2019年春节前后,当时小包装豆油价格在春节之后则出现明显下跌。目前春节后小包装豆油价格走高,预计主要就是由于居民对疫情的担忧、一次外出采购尽量多的生活物资以及工厂延后复工生产等原因形成的,从而家庭主体对于食用油等生活物资形成“抢购”“囤货”等消费行为,该消费行为会在短期内消耗原有的小包装食用油库存,而且将小包装食用油的消费前置,从而在短期内提升了小包装食用油的消费,造成小包装食用油价格相对坚挺。但是对于该现象,一方面国家禁止食用油等生活物资涨价、保障生活物资供应,另一方面随着疫情逐步得到控制,居民对于生活物资的“囤货”消费行为也将得到改善,而且由于“抢购、囤货”等小包装食用油消费前置行为的发生,在家庭食用油消费弹性较低的情况下,后期家庭消耗掉囤货食用油还需要一段时间,这就造成了后期小包装豆油消费可能会有一个真空阶段,所以预计后期小包装豆油消费将逐步进入下降趋势。

03

结论

我们通过本轮豆油价格周期核心需求逻辑的分析,得出以下几点结论:

1、即使没有意外疫情,豆油替代需求下降也会驱动豆油价格进入下降周期。随着猪肉供应逐步增加、豆油廉价优势消失殆尽,豆油的替代需求将会下降。这也是我们在2020年豆类年报中看淡豆油的核心逻辑。所以无论是否出现意外疫情事件,基于豆油替代需求下降的逻辑,我们在前期得出豆油价格将进入下降周期的结论。

2、意外疫情使得豆油餐饮需求断崖式下降,加速了豆油需求弱化的逻辑,从而我们得出豆油价格或已转势的结论。

3、意外疫情使得原油价格大幅下降,不仅限制了工业需求成为豆油上涨驱动的可能性,而且降低了国内CPI出现“猪价和原油价格同步上涨”概率,在此背景下,豆油价格进入下降周期概率增加。

4、意外疫情也带来了豆油部分需求增加,即赈灾需求和家庭囤货需求,但是这两种需求结构带来的需求数量、弹性和时间均有限,所以短期豆油现货需求可能还有一些支撑,但是随着疫情逐步退去、居民消费心理逐步稳定,该短期需求也将消失。

本轮豆油价格周期的驱动逻辑是需求逻辑。前期豆油替代需求上升驱动豆油进入上涨周期,目前豆油“替代需求、餐饮需求和工业需求”三大需求叠加下降,将驱动豆油价格进入下降周期。疫情引发“赈灾和家庭囤货”短期需求对于豆油需求结构影响则十分有限。由此,我们从逻辑上推导出本文结论:本轮豆油价格或已经从前期上涨周期转为下降周期。

(文章来源:国泰君安期货)