基金定投,作为一种相对简单且有效的长期投资方式,或许是不少伙伴们应对震荡市的不二之选。但从近两年的市场定投收益表现来看,可能很难让大伙满意,甚至一部分小伙伴对于是否还要继续定投已经心存疑惑了?

今天,诺德基金小编就来和大家唠一唠:基金定投一年多,如果表现不理想,那到底是否要给定投“断供”,甚至止损离场?

关于定投,要始终牢记这两点

首先,我们需要知道关于定投的这两个“秘密”:

1)定投结果不能简单用定投回报来衡量

定投,本质上来说是一种缓解市场波动的方法。

定投产生收益主要是因为随着市场下跌,通过分批买入,可以摊平了基金单位份额的成本;等市场回暖,伙伴们便有机会赚取单位份额的成本差。在诺德基金看来,想要通过定投获取收益,核心的关键是在市场变化的过程中,有没有出现单位份额的成本差。

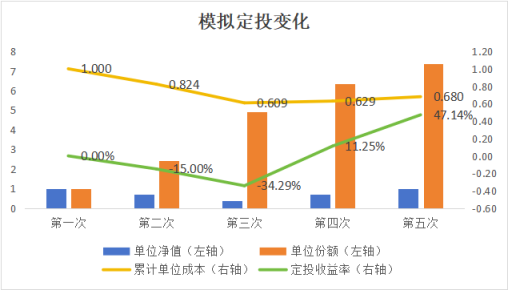

举个例子,假设单位净值为1,变化幅度为0.3,先递减到第三次再递增,每次定投单位1,统计累计单位份额、累计单位成本、定投收益率的变化,结果如下图所示:

以上仅为模拟定投数据变化的简单测算,不构成任何投资建议。计算公式为单位份额=初始单位分位+定投金额/当前单位净值;累计单位成本=总金额投入/当前单位份额。基金有风险,投资需谨慎。

根据诺德基金统计分析结果,可以清楚地发现,定投收益率由负到正,主要是第四次的累计单位成本较前一次有了一定的差值,随着这个差值的扩大,通常定投收益率也会逐渐变高。因此,我们不能光用定投的收益率来评判自己的定投有没有产生效果。基金定投收益率没有达到我们预期的效果,大概率是我们定投的累计单位成本的变化没有出现“正向的增长”。

2)定投的效果或藏在“波动”和“时间”里

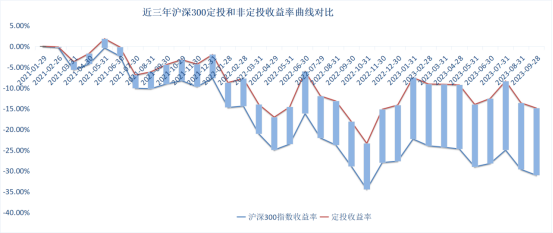

如果不光看基金收益率,伙伴们可能就要问了,那究竟该如何衡量定投的效果呢?诺德基金指出,实际上,定投的效果一直都存在,只不过我们很难从单一的净值浮动中有较明显的感知。回测沪深300过去三年的表现,统计定投沪深300和一次性投入沪深300的收益表现(如下图所示)。

数据来源:wind,沪深300指数,时间区间20210101-20230928 月度数据,定投策略采取每月等额定投。指数的历史业绩不预示其未来表现,基金有风险,投资需谨慎。

虽然定投和一次性投入皆为负收益,但从最大回撤和最终收益率来看,相较于一次性投资,采用定投方式的持有体验可能相对更佳。

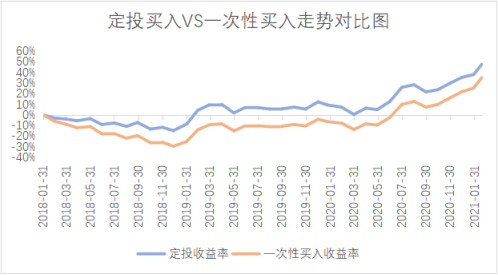

根据诺德基金整理的资料,如果将定投的时间拉长,统计2018/1/1-2022/1/1这轮周期转换行情中定投收益和一次性买入的收益变化,我们可以清楚看到,从2018年开始定投的后一年中,定投收益率一直处于负数,但是随着市场逐步抬升,定投收益率也开始出现了较大幅度的增长。

数据来源:wind,沪深300指数,时间区间20180101-20220101月度数据,定投策略采取每月等额定投。指数的历史业绩不预示其未来表现,基金有风险,投资需谨慎。

定投扭亏为盈,需要多久?

因此,我们在开始定投的时候,或许定投的作用就已经产生了。而想要一个亮眼的效果需要一段时间的累积。也有小伙伴向诺德基金提出了一个问题:定投扭亏为盈,到底需要多久呢?

1)根据A股的历史特征来看定投的收益周期

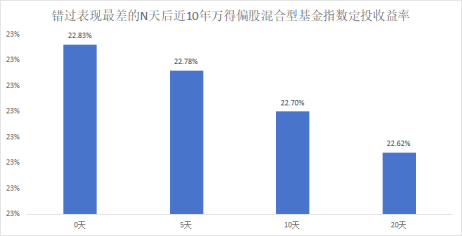

根据诺德基金归纳总结,我们发现市场中的大部分收益来源于小部分交易日的高额涨幅。简单以万得偏股混合型基金指数为例,过去10年里,该指数最高点和最低点分别为13231.44和4225.77,两者平均值为8728.60。但在这2189个交易日里,指数收盘点位高于平均值的时间只有804个交易日,占比不到37%。(数据来源:Wind,时间区间20141010-20231009)。

在实际的定投过程中,如果伙伴们不小心错过了这些日子,那么,其最终的定投收益率便可能会大打折扣。假设自2014年我们开始定投万得偏股混合型基金指数,统计定投错过了最高涨幅的定投收益和坚持定投的收益表现,我们可以清楚地看到,如果我们一不小心错过了那些涨幅相对较高的几个时间段,很可能导致整体的定投收益率将会大幅缩减,甚至出现亏损的情况。

数据来源:Wind,时间区间20141010-20231009。采用日定投的形式。指数的历史业绩不预示其未来表现,基金有风险,投资需谨慎。

因此,诺德基金认为,当定投的收益率还没出现“扭亏为盈”时,说明定投的微笑曲线大概率还在“左半边”。通常这时候就需要伙伴们继续坚持,等待市场“右半边的微笑曲线”的出现,如果冒然“止损离场”,很可能会得不偿失。

2)一段完整的微笑曲线周期大概率在2-6年

那么,一段完整的微笑曲线是多久呢?我们还要坚持多久才算持之以恒呢?

诺德基金指出,一段完整的微笑曲线,一般来说,至少要坚持一个牛熊周期的转变。回测2004年年底以来的沪深300指数走势来看,至今市场已经经历了四轮比较完整的牛熊周期转换,最短一轮不到2年,最长一轮跨越6年。

因此,在市场低位震荡阶段时,采用定投是一个积累相对便宜筹码的较好时间段,但也意味着我们需要忍耐这段时间出现的净值亏损。等到市场回暖上升阶段时,大概率就是我们收获果实的好时机了。

数据来源:Wind,时间区间20041231-20231009。指数的历史业绩不预示其未来表现,基金有风险,投资需谨慎。

市场低估值区域,定投性价比相对更高

那么,从当前的市场来看,是否要放弃定投呢?目前又处于微笑曲线的哪个阶段呢?

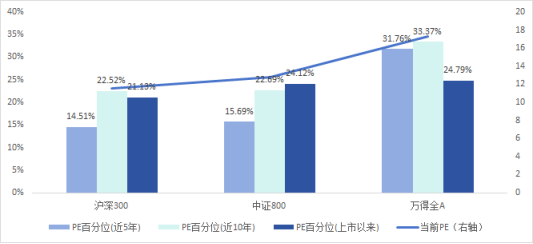

从当前主要宽基指数来看,A股的估值已经处于比较低的水平,不论是从5年还是10年等各维度来看,PE的百分位也都处于相对较低的位置,这表明A股的投资性价比已经到了偏高的水平。如果在这个阶段放弃定投,那或许就意味着舍弃了捡相对更便宜筹码的机会,放弃尽可能多的摊平单位成本的机会。

数据来源:Wind。时间区间:沪深300、中证800、万得全A近5年时间区间范围为20181010-20231009,近10年时间区间为20131010-20231009。沪深300自上市以来时间区间为20041231-20231009、中证800自上市以来时间区间为20070115-20231009,万得全A自上市以来时间区间为20060614-20231009。基金有风险,投资需谨慎。

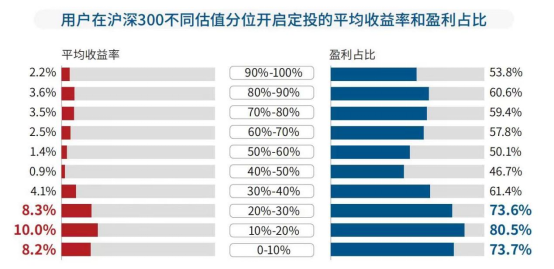

根据中国基金报的《公募基金投资者定投洞察报告》调查显示,当投资者在沪深300估值低于近5年30%分位时开启定投的,盈利占比达70%,平均收益超8%。这说明,在低估值区域进行定投,其相对赔率更高,更容易获取定投收益。

资料来源:中国基金报2022年《公募基金投资者定投洞察报告》。投资人如需购买相关基金产品,请关注投资者适当性管理相关规定、提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金有风险,投资需谨慎。

因此,诺德基金小编要建议伙伴们不要因为“当前的定投收益”而过于焦虑,导致自己不小心倒在定投的“黎明”前。反之,小编更希望大伙能在市场低估值区域阶段,尽力捡到“更多相对便宜的筹码”,尽可能多得摊平自己单位份额的投资成本,这样等到市场回暖时,微笑曲线的右半边也相对更容易出现。

总结:最难的时候,或许也是定投最好的时候。如果伙伴们能够敢于抗住“底部的煎熬”,稳住定投的信心,等到未来市场反弹时,就有可能收获令人惊喜的回报。