纵观巴菲特的持仓,虽说年代跨度很长,但其实并不繁杂。自伯克希尔成立这近70年来,老巴在其年报提及的公司大致也只有百家左右,尤其那些大手笔的长期持仓,掰掰手指可能就那么几十家。

今天的文章主要分享上周四在价投圈私域直播中提到的一个话题:即让我们一起复盘再来看一看,巴菲特在长期投资中持有的“赢家”们都有哪些共性。好生意是投资中最重要的因素,我们复盘老巴长期关注的行业,其实本身就是比较有价值的信息,这意味着:这些行业做得好的公司有望成为好生意。

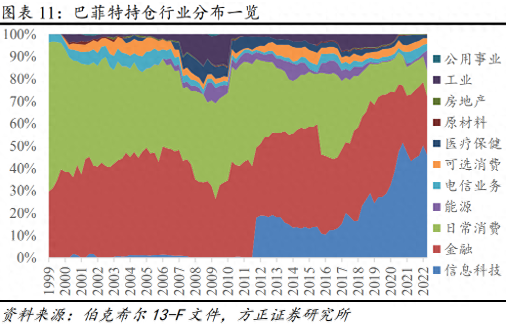

我们发现有不少经久不衰用持续性的传统行业,当年的科技弄潮儿反而基本没被老巴选上。

通过相对系统的复盘整理不难发现:

金融、食品饮料、家居家电、信息科技(包括传媒在内的TMT)、能源等行业是老巴过去长期青睐的投资领域,其中,尤其是金融、消费、信息科技这三个行业老巴近几十年更是重仓持有。结合上图,我们尝试复盘并总结一些老巴投资的几个特点。

·在精不在多

在老巴截至目前的投资生涯中,盖可保险、可口可乐、富国银行、苹果是占据其重仓股榜首时间最长的4家。这些公司,基本对应的是金融、消费、信息科技三大行业。而恰恰正是这样的重仓持有,成就了老巴最终长期丰厚的收益。

·从70年代末到80年代,盖可保险在很多年份中是巴菲特第一大重仓股,1985年,该股的持仓市值一度占到其总持仓市值的50%以上。后来,盖可保险被伯克希尔并表,不再出现在重仓股中。

·消费股是巴菲特的主要投资方向。早在1972年,巴菲特就收购了喜诗糖果,至今已超过50年;1988年,巴菲特买入了可口可乐,而后的1989年至2003年的15年间,可口可乐一直是巴菲特的第一大重仓股。2005年至2011年,可口可乐又持续位列第一大重仓。

可口可乐这个产品和别的饮料差异化还是比较明显的。也不是随便一个同质化的消费品就能被老巴看上。

·金融是巴菲特的另一个主要投资方向。2004年,美国运通一度成为巴菲特的第一大重仓股。2012年,富国银行成为其第一大重仓股,并一直持续到2017年。

·最近几年,苹果成了巴菲特的新宠。2016年,巴菲特斥资67.47亿美元买入苹果,此后又不断加仓。截止最新一期中报披露情况,苹果公司几乎占据伯克希尔总股票持仓市值的51%。

关于老巴投资苹果的经历,可回顾:好公司巴菲特其实也会“卖”

·除此之外,老巴又开始大手笔的往能源领域上靠,逐渐大笔投资石油领域,早年在能源领域本就多有试水,比如当年的中石油。目前比较有代表性的就是最近几年投资的西方石油,收益颇丰,我们在研究老巴作业的基础上,研究了中国海油,发现大佬自有自洽的逻辑在里面。

回顾文章:实锤,巴菲特大举加仓!、张坤翻倍加仓中海油!

·买的够便宜

不少人说老巴投资运气够好,挑好商业模式中的好公司,总能赚钱,但忽略了老巴买的足够便宜的实力。

巴菲特买可口可乐的时候是13.7PE,买喜诗糖果12PE,买的苹果14.6PE,买西方石油9PE,大家想想你们见过巴菲特用30PE买股票吗,更不要说40PE。

如果买得不够便宜,即便买的是能力圈的好公司,老巴也曾经历过长期亏损的痛苦。作为价投忽视估值的因素,买贵了要用时间或空间去还债。

我们在跌麻了怎么办一文中,曾复盘过老巴高价买入翻车的例子:

1977年老巴以近30倍以上的市盈率买入了76年税后一百万美元左右利润,3250万美元价格的《布法罗晚报》,一度经历了6年的下跌痛苦。随后才在市场的竞争格局改善下慢慢好转。调味品卡夫亨氏这个买贵的操作也是收益平平。

所以,作为价投,我们可能碰到很长时间预料之外的挫折,但支撑价投走过艰难时期的是,企业长期向好盈利水平。而支撑企业价值的背后就是那些一直在起作用的长期商业原理和经济原理。老巴虽然高价买入阶段性痛苦,但是在其对于商业模式的清晰洞察之下,最终还是扭亏为盈,并获得了超额的收入回报。

这对应到当前的极端市场表现下,我们认为如果终点足够远,只要没有发现公司基本面的恶化,不要轻言放弃。并在此基础上尽可能做到买得便宜。