据彭博社报道,随着越来越多的债券收益率跌至零下,今年可能会使养老基金和其他机构投资者损失1万亿美元。

纽约梅隆银行市场策略主管Daniel Tenengauzer认为,投资者未来12个月可能在负收益率债券身上损失8640亿美元。他预测,如果持有至到期,债券持有人可能再损失1760亿美元的购买力。

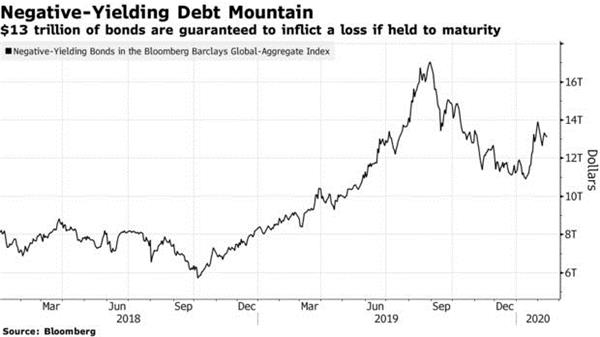

由于冠状病毒和高度的经济不确定性支撑了避险资产需求,世界各地的交易员必须付钱才能贷出13万亿美元的债务。退休金的风险暴露尤其大,因为他们没有其他安全的地方可以存放资产,但又需要产生回报以支持养老金持有人的老年生活。

负收益率债务已经动摇了投资者借钱给政府或企业应该获得补偿的一般常识。

“总体而言,人们在65岁后活得更长、在医疗健保上花费更多,”Tenengauzer在电话中说。“另一方面,你的投资组合中有大量资产需要付钱才能持有。”Tenengauzer说:“如果有经济成长,那还行,但目前全球经济不再成长,因此投资组合经理可能会被他们无法出售的资产所困住。”

Tenengauzer在报告中说,他对购买力损失的计算考虑了1%通胀率和-0.26%收益率。市场损失计算假设债券正常化以补偿通货膨胀,至收益率约1%,假设当前平均久期4.9年。

☆主要养老基金调整资产配置

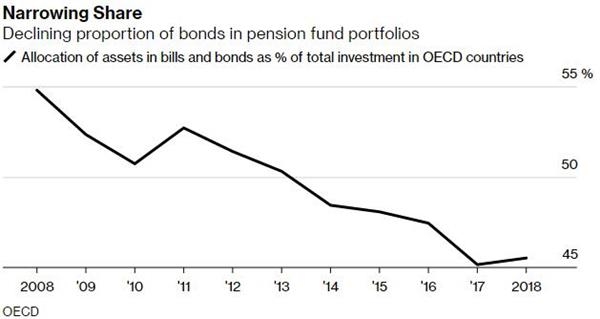

考虑到负收益率债券规模的扩张,不少全球主要养老基金近年来也已经在尝试调整手中的资产配置。

根据经合组织的数据,截至2018年底,全球养老金资产达到44.1万亿美元。经合组织国家养老基金和所有退休工具大约45%的资产是债券和票据,而2008年约为55%。

据日媒报道,日本政府养老金投资基金(GPIF)此前已开始从日本国内债券市场退出,转而加大对海外资产的投资比重。

在上述策略变更前,GPIF的总体目标是将基本投资组合的25%投资于国内股票,25%投资于海外股票,其中国内股票的允许偏差范围为9%,海外股票为8%;另将35%用于配置国内债券,15%配置海外债券,允许的偏差范围分别是10%和4%。

GPIF上一次调整资产配置策略还要追溯到2014年,当时将日本和海外股票的投资比重双双由12%调高至25%,而国内债券投资比重由60%锐减至35%。这令股票资产在GPIF中翻倍至占了“半壁江山”。

☆小科普:究竟哪些人在购买负利率债券?

一般而言,负利率债券的购买者分两类,被动持有和主动投机。其中,被动持有者主要是各国央行,银行,保险公司和养老基金,还有指数跟踪基金。

据统计,欧洲和日本央行各持有21%和48%的未偿政府债务,堪称最大买家;欧洲央行已成为欧债重要多头,为3-7年中长期债券的定价主力。

金融危机后,各国监管对银行提出了更严格的要求,银行纷纷降低杠杆率、提高资本充足率、增加低风险资产的持有。即使利率为负,大型金融机构也必须持有国债等高质量债券,以满足监管机构严格的监管指标。

美国、欧元区、日本、英国还有着管理53万亿美元资产的养老基金和保险公司。一方面这些机构负债期限长,需要以相同久期的国债来匹配其负债;另一方面国债流动性好,能作为优质押品融入资金,所以这些机构被迫持有国债以保证久期和流动性。

指数跟踪基金也是主要的被动买方。这是因为出现负利率的国家都是核心发达国家,也是MSCI、JP Morgan等债券市场指数的主要追踪国家,而且现在指数投资流行,跟踪指数的基金会被动持有这些负利率债券。

在主动买入的机构当中,对冲基金是主要一类。债券既可以持有到期获得票息收入,也可以买卖获得资本利得。基于经济前景不佳、通货紧缩以及更多量宽的预期,对冲基金等交易盘买入负利率债券,赌以后收益率会继续下行。

以德国为例,大约40%-50%的德国国债是强制购买者,包括央行、银行、养老金等金融机构,剩余50%是非居民,包括对冲基金、主权财富基金、投资基金等。

(文章来源:环球外汇网)