中国最赚钱的高铁——京沪高铁1月16日正式上市,证券简称“京沪高铁”(股票码“601816”)。

京沪高铁本次公开发行股票62.86亿股,发行价为4.88元/股。上市首日上午,京沪高铁开盘即涨停,最高价攀至6.99元/股。至下午收盘,京沪高铁股价6.77元/股,涨38.73%。

以京沪高铁发行后总股本491.06亿股计算,市值高达3325亿元。

此次京沪高铁上市的最大赢家除了大股东中国铁投,就是以平安资管、太保资管为代表的7家保险资金联合体和社保基金,两者分列京沪高铁第二、三大股东。

京沪高铁开建之初筹资波折,彼时保险业募资160亿元通过股权计划方式投资京沪高铁。这也是保险资金首次以股权投资计划方式投资具有国家重大战略价值的基础设施项目。券商中国记者估算,陪伴京沪高铁一路长大的险资也尝到硕果,此次上市至少为险资带来至少约80亿元浮盈收益。

险资是否打算在京沪高铁上市以后减持套现?平安方面表示,京沪高铁具有独特的线位优势,是中国最优质的铁路资产之一,公司非常看好京沪高铁项目的未来发展前景。平安集团对京沪高铁项目是长期持有投资,目前无减持计划,并将会长期助力国家大型基础设施建设,支持实体经济发展。

京沪高铁日赚3455万

京沪高速铁路于2008年4月18日全线正式开工建设,2011年6月30日建成通车,正线长1318千米,是世界上一次建成里程最长、技术标准最高的高速铁路。

京沪高铁战略意义相当重要,连接“京津冀”和“长三角”两大经济区,沿线经济社会发展水平较高,是我国经济发展最活跃和最具潜力的地区,也是运输最繁忙、运量增长最迅猛的交通走廊,其纵贯北京、天津、上海三大直辖市和河北、山东、安徽、江苏四省,全线共设24个车站。

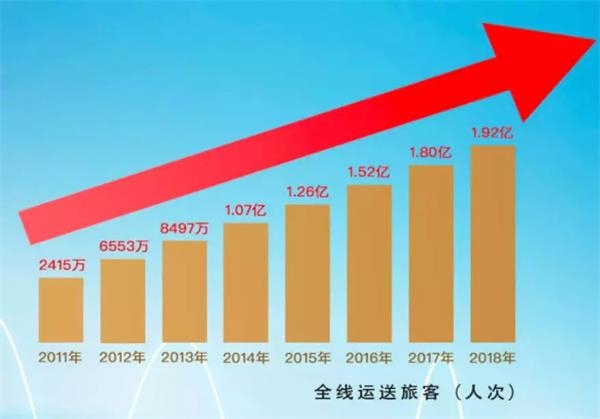

目前,京沪高铁已成为中国最繁忙的的高铁。招股书数据显示,2018年,京沪高速铁路营业里程约占全国铁路总营业里程的1%,全线发送旅客1.9亿人次,占铁路行业总发送旅客人次的5.69%;客运周转量完成885.86亿人公里,占铁路行业客运周转量的6.26%。截至2019年9月30日,京沪高铁全线(含本线和跨线)累计开行列车99.19万列,累计发送旅客10.85亿人次。

同时,京沪高铁也是中国最赚钱的高铁。数据显示,2016-2018年,京沪高铁营业收入分别为262.6亿元、295.6亿元和311.6亿元,归母净利润分别为79亿元、90.5亿元、102.47亿元。2019年前9月,京沪高铁实现营业收入250亿元,归母净利润95亿元,相当于每天净赚3455万元。2019年9月末,京沪高铁资产总额1870亿元,股东权益总额1597亿元。

通过此次上市,京沪高铁募集资金总额为306.7亿元,扣除发行费用后的募集资金净额为306.3亿元。

分析人士认为,此次京沪高铁正式敲钟挂牌,一方面,有利于优化铁路资产结构,走向负债加资本运营的资本化市场运作模式,促进国铁企业混改和资本运作的规范化和透明化,进一步实现铁路事业在管理模式和市场机制转变的多层创新。另一方面也显示中国基础设施高速发展,国家顶层战略再获实质性落地的优异成效,大量民众缩短出行时间,旅客生活幸福指数再上新台阶。

7家险资联合投资160亿元,上市后浮盈超百亿

京沪高铁上市后,以平安资管为代表的保险资金联合体以及社保基金也尝到投资基础设施建设的甜头。

保险资金联合体主要通过“京沪高铁股权投资计划”参与发起设立京沪高铁,是京沪高铁的发起人股东。“京沪高铁股权投资计划”投资机构共有7家保险机构,牵头发起人为平安资管,共同发起人包括太保资管、泰康资管和太平资管;参与认购方包括中再集团、人保财险以及唯一的合资险企中意人寿。

本次京沪高铁上市前,保险联合体通过“京沪高铁股权投资计划”总投资为160亿元,持股数量为约49亿股,持股比例11.44%,发行后持股降至9.98%,仍位列京沪高铁第二大股东。

仅以4.88元/股的发行价计算,险资所持股份市值239亿元,较初期投入浮盈79亿元。按照10年投资期计算,平均简单年化收益率近8%,复合年化收益率4.09%。如果按照6.77元的最新股价来算,浮盈已超170亿元。该收益尚未计算分红和未来持续收益。

实际上,保险资金最初对于投资京沪高铁也有疑虑,投资京沪高铁的收益并不是很明朗。一方面,险资当时对于通过股权方式投资国家大型基础设施项目尚在试水阶段,保险公司对铁路建设以及运营经验不足,这方面的专业人才相对匮乏;另外,一直以来,中国的铁路长期以来处于垄断经营的状态,即使如此也难以摘掉亏损的帽子,怎样保证市场化后就能走上赢利之路亦是个难题。不过,保险资金期限长、规模大、稳定性高,与大型基础设置项目的建设周期特性非常匹配。

2007年12月27日,中国铁投、平安资管、社保基金、上海申铁、江苏交通、京投公司、津投公司、南京铁投、山东高速、河北建投、安徽投资等11名股东共同签署《发起人协议》,发起设立京沪高铁公司。

2008年,平安资管作为牵头人设立股权投资计划,在保险业内最终成功募资160亿元,通过股权计划方式投资京沪高铁。其中,平安资管作为牵头发起人出资63亿元,持有投资计划份额39.375%;三家共同发起人太保资管出资40亿元,持有份额25%,泰康资管出资30亿元,持有份额18.75%,太平资管出资20亿元,持有份额12.5%;参与认购人中国再保险集团、中意人寿、人保财险各出资3亿元、2亿元和2亿元,持有份额分别为1.875%、1.25%和1.25%。

2008年6月12日,原保监会作出《关于平安——京沪高铁股权投资计划的审核意见》(保监资金[2008]721号),平安资管作为投资计划受托人以平安资管的名义投资京沪高铁公司的股权。这也是保险资金首次以股权投资计划方式投资具有国家重大战略价值的基础设施项目。

按照最初协议约定,京沪高铁注册资本为1150亿元,股份总数为1150亿股,由全部发起人一次性认购,在三年内分期分次缴纳。股份配比方面,中国铁投认购647.07亿股、占56.267%,平安资管认购160亿股、占13.913%,社保基金认购100亿股、占8.696%,中国铁投、平安资管、社保基金分列第一、二、三大股东。此外,上海申铁认购75.49亿股、占6.564%,江苏交通认购43.74亿股、占3.803%,京投公司认购38.34亿股、占3.334%,津投公司认购31.63亿股、占2.751%,南京铁投认购21.89亿股、占1.903%,山东高速认购18.57亿股、占1.615%,河北建投认购6.80亿股、占0.591%,安徽投资认购6.47亿股、占0.563%。为尽快完成注册登记程序,京沪高铁注册资本初定为20亿元,此后经过数次增资、股权转让、资产划转后,京沪高铁本次A股发行前总股本为428亿股。

平安方面认为,“京沪高铁股权投资计划”发起设立于2008年6月,历经京沪高铁建设期、经营培育期和高速增长期,至今已逾11年,经过长经济周期检验,取得了良好的长期稳健回报,实现了保险资金与中国铁路合作共赢的战略目标。

“平安——京沪高铁股权投资计划”发起人、参与认购人及受益人持有的投资计划份额情况如下:

本次发行前后京沪高铁的股本结构变化如下表所示:

平安回应:长期持有,目前无减持计划

根据公开资料,险资联合体持股京沪高铁的限售锁定期为12个月。那么险资是否打算在限售锁定期满后减持套现?

平安方面表示,京沪高铁具有独特的线位优势,是中国最优质的铁路资产之一,中国平安非常看好京沪高铁项目的未来发展前景。平安集团对京沪高铁项目是长期持有投资,目前无减持计划,并将会长期助力国家大型基础设施建设,支持实体经济发展。

太保资管相关负责人在2017年接受券商中国记者采访时亦表示,公司一直坚定投资京沪高铁项目。一是,这是国家重大基础设施建设,具有很大的民生意义;二是,测算显示,该铁路未来一定是中国客流量最大、最繁忙的铁路之一。重大基础设施初期收益可能不太高,但因为是长期投资,一旦运力形成,回报是持续和稳定的。

提及未来是否还会投资高铁项目,平安表示,铁路建设等国家重大基础设施项目具有投资规模大、回报周期长的特点,与保险资金期限长、规模大、稳定性高等独特优势天然匹配。除“平安--京沪高铁股权投资计划”外,中国平安还于2015年投资中国铁路发展基金145亿元,资金主要用于国家批准的铁路建设项目。另外,中国平安旗下平安资管还先后以债权投资计划形式参与投资赣铁集团、湖南铁投、贵州铁投等重大项目,累计金额超过280亿元。未来,中国平安将继续发挥险资期限长、规模大、稳定性高等独特优势,进一步加大对新一代基础设施建设领域和实体经济的支持。